多家银行因贷款管理严重违规被罚款,暴露出行业监管漏洞和银行内部管理问题。这一事件提醒着所有银行必须严格遵守贷款管理规定,加强内部控制和风险管理,确保金融市场的稳定和健康发展。监管部门应加强对银行的监管力度,防止违规行为的发生,维护金融秩序。这一事件应成为行业警钟,提醒全行业重视风险管理,确保银行业务合规发展。

本文目录导读:

近年来,随着金融市场的快速发展,银行业务规模不断扩大,一些银行在贷款管理方面存在严重违规现象,引发了监管部门的高度关注,多家银行因贷款管理违规被罚,给整个银行业敲响了警钟,本文将从事件背景、违规现象、影响分析、问题根源及应对策略等方面展开探讨。

事件背景

近年来,随着国家对金融市场的监管力度不断加强,银行业在贷款管理方面的要求越来越严格,一些银行在贷款审批、风险控制等环节存在违规行为,导致信贷市场乱象频现,为了维护金融市场的稳定,监管部门对贷款管理违规的银行进行了严厉处罚。

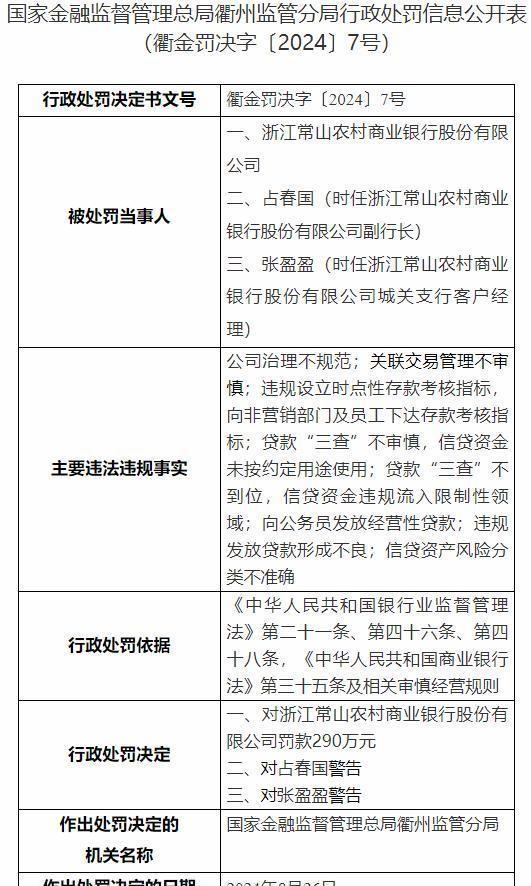

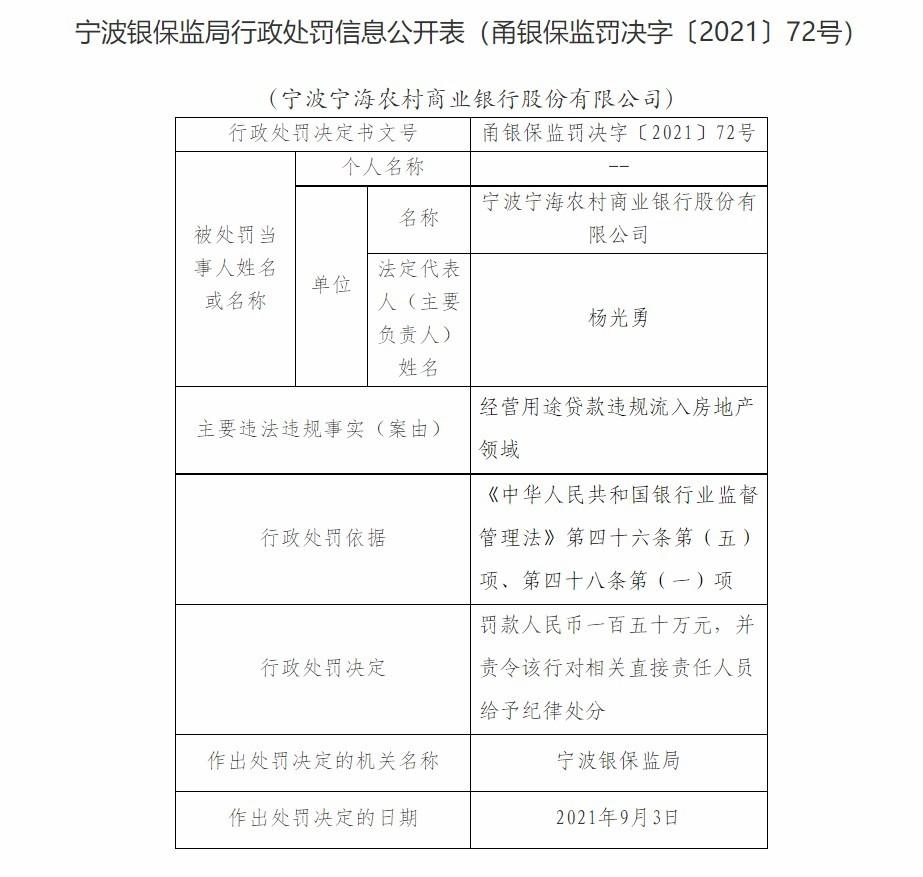

违规现象

1、信贷审批不严格,部分银行在贷款审批过程中,未能严格执行相关政策和规定,对借款人的资质、还款能力等方面审查不严格,导致不良贷款率上升。

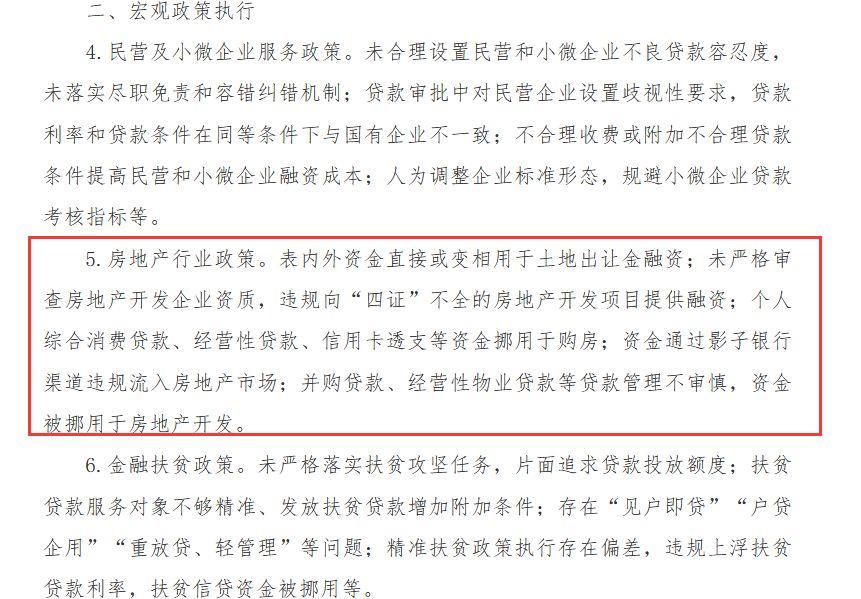

2、风险控制措施不到位,一些银行在贷款发放过程中,未能有效评估和控制风险,导致信贷资金违规流入限制性领域,加剧了市场风险。

3、违规收费现象严重,部分银行在贷款过程中存在违规收费现象,如擅自提高贷款利率、收取不合理费用等,增加了借款人的负担。

影响分析

1、损害银行声誉,银行因贷款管理违规被罚,不仅会影响自身的声誉和形象,还会损害投资者和客户的信心,对银行业务发展造成负面影响。

2、增加信贷风险,贷款管理违规可能导致不良贷款率上升,增加信贷风险,威胁银行的资产安全。

3、扰乱金融市场秩序,银行违规行为可能引发其他金融机构效仿,扰乱金融市场秩序,影响市场稳定。

问题根源

1、内部管理不到位,部分银行在内部管理方面存在缺陷,导致贷款审批、风险控制等环节出现违规行为。

2、考核激励机制不合理,一些银行在绩效考核方面过于注重业务规模扩张,忽视风险管理,导致员工为了追求业绩而忽视合规操作。

3、监管力度不足,监管部门在贷款管理方面的监管力度有待加强,对违规行为处罚力度不够,导致一些银行存在侥幸心理。

应对策略

1、加强内部管理,银行应完善内部管理制度,确保贷款审批、风险控制等环节严格执行相关政策和规定。

2、优化考核激励机制,银行应调整绩效考核机制,注重风险管理与业务拓展的平衡,避免员工为了追求业绩而忽视合规操作。

3、加强监管力度,监管部门应加大对贷款管理违规行为的处罚力度,提高违规成本,遏制违规行为的发生。

4、强化风险教育,银行应加强对员工的风险教育,提高员工的风险意识和合规意识,确保业务发展的稳健性。

5、推动金融科技应用,银行应积极推动金融科技的应用,利用大数据、人工智能等技术提高贷款审批和风险控制的有效性,降低信贷风险。

多家银行因贷款管理严重违规被罚,给整个银行业敲响了警钟,银行应加强内部管理,优化考核激励机制,强化风险教育,推动金融科技应用等方面采取措施,确保贷款业务的合规稳健发展,监管部门也应加大监管力度,维护金融市场的稳定,只有这样,才能促进银行业的健康发展,为实体经济提供更有力的支持。

豫ICP备17004073号

豫ICP备17004073号

还没有评论,来说两句吧...